2018, un an tumultuous pentru piețele de capital. Cum va fi evoluția pe final de an?

MR 02 Decembrie 2018

Anul 2018 nu a fost unul lipsit de volatilitate pentru piețele de capital, atât cele internaționale, cât și pentru cea de la București. Nici finalul de an nu pare să se îndepărteze foarte mult de la acest model, două fiind elementele de care ar putea depinde dinamica piețelor în luna decembrie.

Debut de an cu frisoane

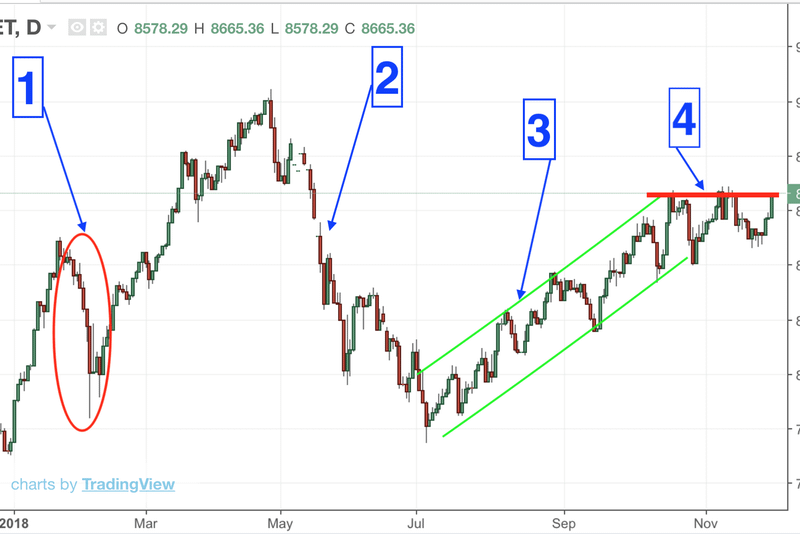

Pornit cu un o tendință puternic pozitivă în luna ianuarie, indicele reprezentativ al pieței de capital din România, BET, a înregistrat un picaj destul de puternic în februarie (

zona 1 pe grafic)

, „tras în jos” de evoluțiile, de asemenea puternic negative din piețele nord-americane. În acea perioadă, dobânzile titlurilor de stat americane cu scadență la 10 ani ajunseseră la pragul de 3%, dând frisoane participanților la piață pe ideea că ele vor „ucide” creșterea profitabilității companiilor și, pe cale de consecință, creșterea bursieră.Însă, de îndată ce situația de pe Wall-Street s-a ameliorat, indicele BET a consemnat o creștere spectaculoasă, până la nivelul de 9.000 de puncte, atins la finele lunii aprilie, pe fondul acumulărilor în vederea obținerii de dividende. De îndată ce datele de referință ale companiilor / datele de ex-dividend au trecut, a început corecția majoră ce a durat până în iulie

(zona 2 pe grafic)

. La toate acestea se adaugă, desigur, și reapariția unor zvonuri legate de situația Pilonului II de pensii private, aspect care a generat un puseu de incertitudini în piață.Această perioadă a coincis și cu apariția unei zone de turbulențe în piețele internaționale, cauzată de evoluțiile titlurilor de stat ale Italiei, în urma declarațiilor și a promisiunilor electorale care au fost prevăzute și în programul de guvernare de către noii reprezentanți ai puterii rezultați în urma recentului scrutin electoral dar și a începutului „războiului comercial” declanșat de Statele Unite cu principalele economii globale, printre care si Uniunea Europeană și China. Astfel, au fost impuse tarife vamale de 10%, respectiv 25% pentru importurile de oțel și aluminiu. În plus, tot în aceeași perioadă, administrația Trump a anunțat impunerea de sancțiuni asupra exporturilor iraniene de țiței, cu aplicabilitate de la începutul lunii noiembrie.

Revenire pe anticipări

Odată cu perioada verii, trendul de la Bursa de Valori București s-a inversat, devenind pozitiv. Valoarea indicelui BET a intrat într-un canal de trend ascendent, așa cum se poate observa și pe graficul de mai sus,

în zona 3

a graficului de mai sus. Este foarte probabil ca participanții la piața de capital autohtonă să fi intrat la cumpărare în vederea acumulării înainte de perioada de anunțuri a dividendelor speciale.Acest aspect a fost esențial pentru dinamica înregistrată în lunile octombrie și noiembrie, perioadă în care piețele internaționale, în mod special Wall-Street-ul, au intrat din nou într-o zonă de turbulențe masive, cauzate de incertitudinile în privința accelerării războiului valutar dintre SUA și China precum și de temerile din piața în privința faptului că Federal Reserve se va ambiționa și își va păstra poziționarea „hawkish”, adică o tendință accentuată de creștere a dobânzii pentru dolar. Se poate lesne constata, din graficul de mai sus, că piața locală de capital a căpătat un suport substanțial (datorat aspectului legat de impunerea de acordare a dividendelor speciale de către statul român, acționar majoritar la principalele companii lichide care sunt listate la BVB), cotațiile rezistând foarte bine prin comparație cu indicii piețelor internaționale, cu precădere cei din Statele Unite.

Dividendele speciale, sprijin pentru piață

Odată cu intrarea în luna noiembrie, tot din acel grafic ne apare faptul că indicele BET a intrat într-o zonă de tranzacționare laterală (situație, de altfel, de așteptat dat fiind faptul că piața anticipase deja și pusese în preț impunerea acordării de dividende speciale), deci nu existau motive să apară o presiune mare pe vânzare, ținând cont că mai este până la ajungerea la datele de referință.Cu toate acestea, graficul ne mai relevă un aspect: acela că s-a format un nivel de rezistență, testat în repetate rânduri, în zona de 8.650 - 8.700 de puncte pentru indicele BET.

Ce va urma? Buy the rumor, sell after ex-date?

Sigur, toți participanții la piață se întreabă: „Unde se vor duce cotațiile până la finele anului?”. În cele ce urmează o să trec în revistă câteva aspecte care ar putea avea darul să influențeze evoluția pieței locale de capital pe final de an.În primul rând, este nevoie să facem o diferențiere între factorii interni și externi. Din zona internă, de departe cel mai important factor este cel legat de datele de referință și de ex-dividend. În mod evident, șansele de a avea, de acum și până la finele anului, presiune pe vânzare par mici. Se prea poate ca investitorii să meargă pe ideea că „De ce să ieși acum din piață când mai poți aștepta puțin și să încasezi întreaga valoare a dividendului?”.În mod evident, și influențele generate de evoluțiile piețelor internaționale își vor spune cuvântul. Care ar putea fi acestea?Piețele internaționale au avut parte de corecții destul de serioase în perioada recentă. Motiv pentru care am putea spune că, cel puțin o parte din tensiunile/presiunile prezente în piețe au dispărut. La acest aspect se adaugă și cele spuse de Jerome Powell, șeful Federal Reserve, cum că „foarte curând, nivelul ratei dobânzii pentru dolar va deveni unul neutru” aspect care marchează o „îndulcire” a tonului în raport cu cele afirmate în cadrul conferinței de presă asociate ședinței FED din septembrie, precum și a celor rezultate din minutele ședințelor FED publicate între timp, dar și recentul „armistițiu” între SUA și China, din acest weekend, de amânare a impunerii de noi tarife vamale pentru schimburile comerciale dintre cele două super-puteri economice la nivel global.Este foarte probabil ca, debutul bursier al lunii decembrie sa fie, deci, pozitiv pentru piețe. Rămân, însă, câteva repere la care trebuie să fim atenți în sensul de a vedea dacă ceea ce piețele au început deja să pună în preț se va adeveri:

Rezumând: în ceea ce privește estimările pentru piața locală de capital până la finele acestui an avem de-a face, în mare, cu două direcții de influență: una preponderent pozitivă (sau, în cel mai rău caz, de susținere a cotațiilor), generată de situația particulară ce ține de acordarea dividendelor suplimentare și cealaltă, care prezintă un grad mai ridicat al riscurilor ce țin, în principal, de deciziile Băncii Centrale Europene și Federal Reserve.Dacă este să le pun pe toate cele de mai sus în balanță îmi apare că, până la finele anului, judecând cu datele de până acum, rezultă o probabilitate mare ca indicele BET să spargă cu putere acel nivel de rezistență din zona de 8.650 - 8.700 de puncte menționat anterior și, apoi, cel puțin să supraperformeze în raport cu piețele internaționale.Despre ce s-ar putea întâmpla după trecerea ex-dates, într-un material viitor, cel mai probabil într-un alt context.

Citește și:

- 21:13 - UE impune un prag maxim obligatoriu. Ce se schimbă pentru români?

- 19:11 - Exodul motoarelor: De ce a pierdut Mioveniul pariul cu noile modele Dacia în fața Turciei și Sloveniei

- 21:02 - Dacia „fuge” din România în 2026. Noile modele vor fi produse în Turcia și Slovenia

- 16:17 - Ilie Bolojan față în față cu sindicatele din energie. Care sunt cerințele?

Mai multe articole despre

Urmărește știrile Realitatea Financiara și pe Google News