Va urma o perioada extrem de aglomerată din punctul de vedere al evenimentelor importante din piețele internaționale, cu nu mai puțin de trei ședințe de politică monetară având loc în această săptămână: cea a Federal Reserve, cea a Băncii Centrale Europene și cea a Băncii Japoniei. Doar din partea Băncii Japoniei nu pot apărea decizii de natură să tulbure piața monidală.

Ședința Federal Reserve, incertitudinile primează

Miercuri va fi cea de-a doua zi a ședinței de politică monetară a Federal Reserve, banca centrală a Statelor Unite. Ședința va fi una de maximă importanță pentru piețele financiare și pentru economia SUA, datorită faptului că, în afară de declarația oficială, vom avea parte și de o conferință de presă susținută de Jerome Powell, dar și de prezentarea estimărilor în ceea ce privește evoluția estimată a principalilor indicatori macroeconomici ai SUA pe termen mediu.

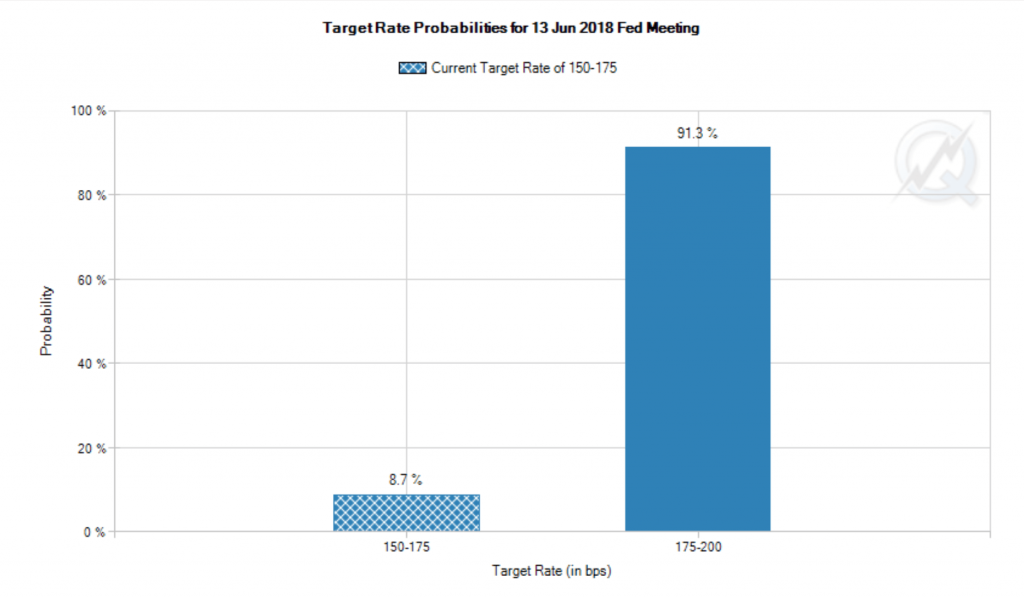

Este aproape cert că oficialii FED vor ridica dobânda de referință la dolar, cu 25 de puncte de bază, la intervalul 1,75% – 2,00%, așa cum se poate vedea și din graficul de mai jos:

Estimările din piață în privința nivelului dobânzii de referință la dolar, sursa: cme.com

Pe de altă parte, avem de-a face și cu o incertitudine: ce se va întâmpla cu nivelul dobânzii (a se citi dinamica procesului de normalizare a politicii monetare) până la sfârșitul anului? Va mai opera doar o singură ridicare de dobândă (așa cum prevedeau precedentele estimări, din luna martie) sau va veni cu un mesaj mai dur, din care să reiasă că vor avea loc două astfel de majorări până la finele anului?

Dacă s-ar întâmpla asta, participanții la piață vor fi luați prin surprindere, ei așteptându-se, în prezent, la doar o singură ridicare a dobânzii până la finele anului, în luna septembrie. Șansele sunt destul de mici pentru un astfel de deznodământ, mai ales dacă luăm în calcul cele rezultate din publicarea minutei celei mai recente ședințe a FED, din care a reieșit că oficialii FED nu sunt îngrijorați că economia s-ar putea supraîncălzi și, în plus, că ar putea lăsa, temporar, nivelul inflației la peste 2% cât este ținta lor.

Cu alte cuvinte, șansele ca dolarul să crească în urma deciziei de politică monetară așteptată miercuri, par a fi destul de reduse.

BCE va strânge șurubul?

Diferența față de Federal Reserve este că putem fi siguri că oficialii BCE nu vor altera nivelul dobânzii de referință pentru Euro, la ședința de joi, 14 iunie, însă este foarte probabil ca poziționarea lor în ceea ce privește viitorul politicii monetare pe termen scurt să fie modificat. Adică să anunțe sfârșitul programului de injecții de lichiditate în piață (Quantitative Easing), cu începere din septembrie. Cu alte cuvinte, să renunțe la prelungirea acestuia. De la o sumă lunară de 80 de miliarde de euro dedicată acestui program, în prezent BCE face achiziții de active în valoare de doar 30 de miliarde de euro, pe un program care a fost prelungit, anul trecut, până în luna septembrie.

Economistul șef al Băncii Centrale Europene, Peter Praet, a declarat săptămâna trecută că oficialii băncii vor discuta, la viitoarea ședință, cum să implementeze încetarea programului de relaxare cantitativă implementat în 2015 pentru a revigora economia zonei euro ca urmare a crizei datoriilor suverane.

„Săptămâna viitoare, Consiliul guvernatorilor (BCE) va trebui să evalueze dacă progresele înregistrate până acum au fost suficiente pentru a justifica o scădere treptată a achizițiilor nete”, a declarat Praet despre întâlnirea din 14 iunie în Letonia.

Discuțiile se vor axa pe datele recente privind inflația, cea care reprezintă elementul-cheie pe care se bazează deciziile BCE. Datele publicate recent au arătat că prețurile de consum au crescut brusc în zona euro. Inflația anuală a atins 1,9 % în luna mai, față de 1,2% în luna aprilie. În plus, dinamica PIB, situată în prezent la 2,5%, a depășit de mult nivelul la care intervențiile stimulatoare ale BCE să mai poată fi justificate.

Deciziile ședinței le vom putea afla joi, 14 iunie, din comunicatul oficial, dar și din conferința de presă pe care Mario Draghi, președintele Băncii Centrale Europene, o va susține, în aceeași zi, de la 15:30, ora Bucureștiului.

Cele 3 scenarii probabile ale BCE

- să evite/amâne subiectul – consecințe negative atât pentru imaginea BCE, cât și pentru cotația monedei unice europene. Probabilitate extrem de redusă;

- să adopte o poziționare dură – programul de injecții de lichiditate să fie întrerupt brusc, la finele lunii septembrie. Probabilitate de luat în calcul, dar nu majoritară;

- să anunțe că nu va mai fi necesar acel program și că, începând cu luna septembrie, BCE va reduce accelerat sumele implicate astfel încât, la finele anului, acestea să ajungă la zero. Cu datele de până acum, dar și ținând cont de cele exprimate de Praet, acesta ar fi scenariul cu șansele cele mai mari.

Piețele au pus deja în preț declarația lui Praet, de aici și creșterea recentă a cotației Euro în raport cu dolarul, așa cum se poate constata din graficul următor:

Grafic zilnic Euro în raport cu dolarul, sursa: tradingeconomics.com

Cât de mult s-ar mai putea aprecia Euro față de dolar?

Cel puțin pentru moment, dacă Mario Draghi nu va adopta cel de-al doilea scenariu de mai sus, se prea poate ca participanții la piață sa mai amâne întrucâtva cumpărarea masivă de euro. Cu alte cuvinte, dat fiind faptul că piața a pus deja în preț declarațiile lui Praet, creșterea în continuare a cotației EURUSD ar putea avea un caracter limitat.

În plus, faptul că Italia a reușit sa ajungă să aibă un guvern a fost, de asemenea, înclus în piață. Ceea ce va rămâne, în continuare, să pună presiune pe Euro este atitudinea și programul de guvernare a noii coaliții populiste din peninsulă.

Rezumând: săptămâna va fi densă din punctul de vedere al datelor fundamentale, cu șanse mari ca, anumite pusee de volatilitate, să poată fi prezente în piață.

În mare, cu datele de până acum, nu se poate exclude varianta ca moneda unică să recâștige în continuare parte din terenul recent din cauza riscurilor politice, dar de aici și până la a estima că, pe perioada verii, va recuceri reduta 1,25, adică cea a maximelor anului, încă mai este o cale lungă.

Comments are closed.