Saudi Aramco, gigantul de stat din Arabia Saudită, a anunțat duminică o evaluare inițială între 1,6 și 1,71 trilioane dolari în vederea listării pe bursă, transmite Bloomberg.

Cel mai mare exportator global de petrol și, în același timp, cea mai profitabilă companie din lume a demarat, pe 17 noiembrie, o Ofertă Publică Iniţială (IPO) prin care intenționează să obțină 25,6 miliarde dolari.

Pachetul de acțiuni scos pe bursă reprezintă 1,5% din valoarea totală a companiei. Dacă se va obține prețul maxim, va fi depășit recordul actual în materie de IPO deținut de Alibaba Group Holding, cu 25 miliarde dolari.

Saudi Aramco va anunța pe 5 decembrie valoarea finală a listării. O treime dintre acțiuni sunt rezervate investitorilor din Arabia Saudită, iar oferta nu este deschisă pentru SUA, Canada, Japonia, Australia.

Printre firmele interesate sunt Fonduri suverane de investiţii din Golf, Asia, Rusia şi China.

Investitorii instituţionali vor putea achiziţiona acţiuni în perioada 17 noiembrie – 4 decembrie, iar cei individuali până în 28 noiembrie, a informat Saudi Aramco. Până la 0,5% din acţiuni vor fi vândute investitorilor individuali, procentul pentru cei instituţionali urmând să fie decis ulterior.

Saudi Aramco a numit pentru prima dată o femeie la conducerea subsidiarei externe, au declarat în urmă cu patru zile surse care au dorit să-şi păstreze anonimatul.

Marwa al-Khuzaim va conduce divizia Aramco Asia Singapore începând din decembrie, preluând funcţia de la Nader al-Arfaj.

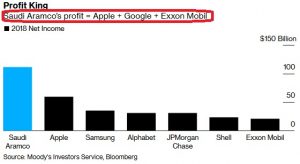

Aramco este cea mai mare companie petrolieră din lume cu rezerve de ţiţei de aproximativ 265 de miliarde de barili, sau 15% din depozitele mondiale de petrol. Recent, compania a informat că în primul semestru al acestui an a realizat un profit net de 46,9 miliarde dolari, în scădere cu 12% comparativ cu perioada similară a anului trecut, ca urmare a scăderii preţului la ţiţei. Este pentru prima dată în istorie când Aramco a dat publicităţii rezultatele financiare semestriale, conform cărora este cea mai profitabilă companie din lume.

Listarea la bursă a Aramco constituie punctul central al unui plan de reformă economică, denumit Vision 2030, destinat diversificării economiei saudite, care în prezent este puternic dependentă de petrol.